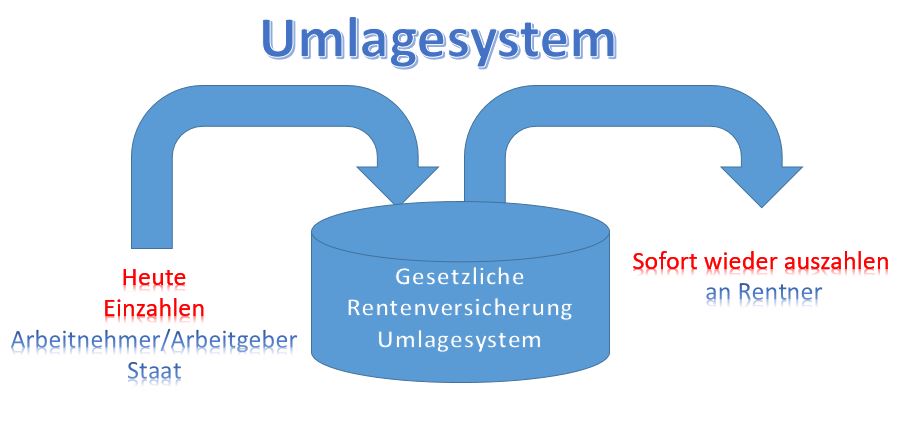

NEWS #Grundrente #Einigung – Die #große #Koalition hat sich auf eine Grundrente geeinigt.

Demnach soll jeder #gesetzlich #Rentenversicherte Anspruch auf die #Grundrente haben, wenn – 35 Beitragsjahre eingezahlt wurden – und eine Einkommensgrenze, abzüglich eines Freibetrages nicht überschreitet.

Weitere Details zur #Grundrente:

1. Ab Januar 2021 sollen insbesondere #Geringverdiener mit 35 Beitragsjahren* einen #Rentenaufschlag oberhalb der #Grundsicherung erhalten.

*Die 35 Jahre Grundrentenzeiten setzen sich zusammen aus – Pflichtbeitragszeiten für versicherte Beschäftigung und Tätigkeit, – Pflichtbeitragszeiten aufgrund von Kindererziehung, Pflege – und aufgrund der Antragspflichtversicherung für Selbstständige – rentenrechtliche Zeiten wegen des Bezugs von Leistungen bei Krankheit und Rehabilitation, – Berücksichtigungszeiten wegen Kindererziehung und Pflege sowie Ersatzzeiten. Darüber hinaus soll auch eine sogenannte Gleitregelung festgelegt werden.

Im #Detail sieht die Berechnung so aus: Die Beiträge an die Rentenkasse müssen zwischen 30 und 80 Prozent der Zahlungen eines Durchschnittsverdieners liegen. Der Rentenanspruch wird dann für 35 Jahre verdoppelt, höchstens aber auf 80 Prozent der Rente, die ein Durchschnittsverdiener in diesen Jahren erwirbt. Von dem Rentenzuschlag werden noch 12,5 Prozent abgezogen.

Damit will die Koalition das sogenannte Äquivalenzprinzip hochhalten, wonach die Rente eigentlich von der Höhe der Beiträge abhängt (§68 SHB VI).

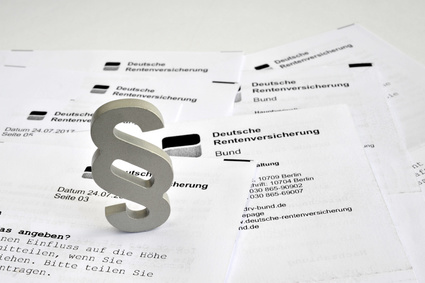

2. Die von der CDU durchgesetzte #Einkommensprüfung soll über die #Deutsche #Rentenversicherung in Kooperation mit den Finanzbehörden erfolgen. Die #Einkommensgrenze soll für Alleinstehende 1.250 Euro betragen, für Paare soll sie bei 1.950 Euro liegen.

Besonders zu erwähnen ist, dass von Paaren und nicht von Ehepaaren (bisher) geschrieben wird.

Details zur Einkommensgrenze:

Die Koalition will vermeiden, dass Menschen die Grundrente erhalten, obwohl sie genügend andere Einnahmequellen haben. Bis zu einem monatlichen Einkommen von 1.250 Euro für Alleinstehende und 1.950 Euro für Paare wird die Grundrente in voller Höhe gezahlt. Zugrundegelegt wird dabei „das zu versteuernde Einkommen unter Hinzurechnung des steuerfrei gestellten Anteils der Rente und aller Kapitalerträge“, Die #Grundrente soll unbürokratisch sein: Der #Einkommensabgleich soll automatisiert durch einen elektronischen Datenaustausch zwischen der #Rentenversicherung und den #Finanzbehörden ermöglicht werden.

3. Die Finanzierung soll zu weiten Teilen aus einer geplanten #Finanztransaktionssteuer sowie dem Bundesarbeitsministerium finanziert werden. „Sollte die #Finanztransaktionssteuer hierfür nicht nutzbar sein (Finanzransaktionssteuer ist noch nicht beschlossen), würde es auch andere Steuertöpfe geben, die man verwenden könnte. So wird beispielsweise für die Mütterrente durch die Ökosteuer finanziert…“, meinte der Vorsitzende Hoffmann vom Forum-55plus.de e.V.

4. Zusätzlich soll ein Budget für Freibeträge beim #Wohngeld von 80 Millionen Euro bereitgestellt werden. So möchte man verhindern, dass die erhöhte Rente den Bedarf beim Wohngeld auffrisst. Ähnliches gibt es bereits für Einnahmen aus betrieblicher und privater Altersvorsorge. Der Freibetrag beträgt 100 Euro monatlich plus 30 Prozent der darüber hinausgehenden Rentenzahlungen – höchstens aber bis zur Hälfte des Grundsicherungs-Regelsatzes, derzeit also 212 Euro.

————————- N E W S —————- Neben der Grundrente wurden auch Lösungen in folgenden Bereichen beschlossen: 1. Die Frage der #Doppelverbeitragung von Beiträgen zur gesetzlichen Krankenversicherung (bei gesetzlich #KVdR-Versicherten) wurde neu besprochen und soll zu einer Entlastung bei den Betriebsrentnern führen. Für Betriebsrenten werden bisher der volle Beitragssatz von 14,6 Prozent plus Zusatzbeitrag abgezogen. Beitragszahlungen aus der gesetzlichen Rente werden nur mit dem halben Beitragssatz belastet. Die Koalition will für solche Versorgungsbezüge nun einen #Freibetrag von 155,75 Euro (§226 SGB VI, 1/20 der Bezugsgröße) monatlich schaffen. Bisher gilt hier der Begriff Freigrenze. Wurde die Freigrenze um nur einen Cent überschritten, wurde die Betriebsrente voll beitragspflichtig. Dies konnte auch innerhalb der öff. Rentenzahlung geschehen, wenn die Betriebsrente angepasst wurde (z.B. durch Anpassungsprüfungspflicht §16 BetrAVG). Durch die Änderung des Begriffs Freigrenze in Freibetrag bleibt der Betrag von z.Zt. 155,75 Euro beitragsfrei. Zu beachten ist, dass der Betrag von 155,75 Euro in Summe für: – alle gezahlten Betriebsrenten gilt (Ausnahme: betriebliche Riesterrente) – und auch Arbeitseinkommen für gewerbliche Tätigkeit gilt. So sind beispielsweise Einkünfte aus Fotovoltaikanlagen Einkünfte aus Gewerbebetrieb. Trotzdem eine Erleichterung für viele Betriebsrentner, die in der gesetzlichen Krankenversicherung (KVdR) versichert sind: Damit werde erreicht, dass rund 60 Prozent der Betriebsrentner „de facto maximal den halben Beitragssatz“ auf ihre gesamten Versorgungsbezüge zahlten, während die weiteren 40 Prozent „spürbar entlastet“ würden. Übersehen sollte man bei einer „Rentabilitätsbetrachtung auch nicht, dass bei einer Entgeltumwandlung der Arbeitgeber nach § 1a Abs. 1a BetrAVG zu einem Zuschuss von mindestens 15 % des umgewandelten Betrages, den der Arbeitnehmer aufbringt, verpflichtet ist (Neuverträge, bei bestehenden Vereinbarungen ab 1.1.2022) 2. Auch die Festlegung einer zusätzlichen Förderung der #arbeitgeberfinanzierten #Altersversorgung (BAV-Förderbeitrag nach § 100 EStG) wurde auf 288 Euro für #Geringverdiener verdoppelt.

Arbeitgeber, die für Ihre Arbeitnehmer zusätzlich zum geschuldeten Lohn beispielsweise eine Direktversicherung abschließen, erhalten für Arbeitnehmer mit geringen Einkommen (mtl. 2.200 Euro) einen Rückerstattung. Diese Rückerstattung war auf 144 Euro begrenzt und wird auf 288 Euro erhöht Die Rückerstattung erfolgt an den Arbeitgeber über die #Lohnsteuerabrechnung (#Betriebsstättenfinanzamt). Damit wird die #betriebliche #Altersversorgung für Arbeitnehmer und Arbeitgeber weiter aufgewertet. Gerade bei #Teilzeitkräften und Arbeitnehmern mit einem mtl. Einkommen bis zu 2.200 Euro ist die betriebliche Altersversorgung aufgrund der Förderung auch für Arbeitgeber interesdsant. Wer in seinem Arbeitsleben zeitweise: – nicht in vollem Umfang berufstätig war (z. B. durch längere #Erziehungszeiten, Scheidung etc.) – oder aufgrund seiner Tätigkeit nicht über 2.200 Euro Brutto verdient, erhält in der Regel bisher eine Grundsicherung. Wer zukünftig 35 Beitragsjahre erreicht hat, erhält dann: – eine Grundrente, die 10 % über der Grundsicherung liegt (ca. 900 Euro) und kann zusätzlich durch die betriebliche Altersversorgung eine zweite Säule über den Arbeitgeber aufbauen.

„Ebenso kann durch die hohe Förderung bei der #Riester-Rente die Altersversorgung weiter verbessert werden. Die #Gesamtrente kann hierdurch erheblich verbessert werden. Je nach Laufzeit können sich hierdurch Gesamtrenten von bis zu 1.450 Euro ergeben. Die Gesamthöhe ist natürlich davon abhängig, wie viel Jahre es noch bis zur Rente sind“, so bAV-Experte.de und renten-experte.de Werner Hoffmann.

Tel: 07156 967 – 1900 3. Ebenso wurde die Anhebung der #Mitarbeiter-#Kapitalbeteiligung von 360 auf 720 € vereinbart. 4. Die Beiträge zur Arbeitslosenversicherung werden über mehrere Jahr um 0,2 % reduziert, so dass die Sozialabgaben geringer sind. 5. #kfW- #Beteiligungsfonds für Zukunftstechnologien: Über die #Kreditanstalt für Wiederaufbau sollen Unternehmen (insbesondere Start-Up’s und neue Unternehmen) mit bis zu 10 Mrd. bei #Digitalisierung und #Klimatechnologien gefördert werden.

WEITERE DETAILS werden in den kommenden Tagen auf den Internetseiten

und

veröffentlicht