Warum die gesetzliche Krankenkasse extreme Beitragssteigerungen haben wird.

Fokus Online hat am 10.12.2018 folgenden Artikel gepostet:

Zitat:

„ SPD-Gesundheitsexperte warnt: PKV-Beiträge werden sich in wenigen Jahren verdoppeln“

–> Link

Herr Gesundheitsexperte Lauterbach müsste es eigentlich besser wissen – oder er ist kein Gesundheitsexperte.

Begründung:

Die Beiträge der gesetzlichen Krankenkasse (GKV) werden in den kommenden Jahren extrem steigen oder weitere Leistungskürzungen haben.

Der durchschnittliche GKV-Beitrag wird von den Durchschnittsleistungen abhängen.

Je älter die GKV-Versicherten sind, desto mehr Leistungsausgaben werden erfolgen. Mit derzeit 1,5 Kindern pro Frau wird der Anteil der älteren Bevölkerung erheblich zunehmen. Ca. 1/5 der heutigen Bevölkerung gehört zu der Generation 65-Plus. In 20 Jahren sind es bereits etwa 1/3.

Derzeit haben wir 45 Mio. Erwerbstätige. In 25-30 Jahren sind es nur noch 32 Mio.

In der privaten Krankenversicherung (PKV) werden Altersrückstellungen gebildet (inzwischen ca 250 Mrd.Euro).

Die GKV hat keine Altersrückstellungen.

Damit die gesetzlichen Krankenkassen nur eine adäquate Beitragssteigerung wie die PKV hat, müsste die GKV heute schon eine gigantische Alterungsrückstellung von 4.050 Mrd. Euro angespart haben, denn in der gesetzlichen Krankenkasse sind etwa 90% und in der privaten Krankenversicherung nur 10 % versichert.

Bei dieser Hochrechnung sind folgende Punkte bereits berücksichtigt:

1. In der PKV sind etwa 45% Beamte mit Beihilfeanspruch versichert (also in Pension nur 30-50% versichert).

2. Beamte haben eine längere Lebenserwartung, als der Durchschnitt aller GKV-Versicherten.

Die gesetzlichen Sozialversicherungen sind Umlagesysteme.

Dies ist nicht nur in der gesetzlichen Rentenversicherung der Fall, sondern auch in der gesetzlichen Krankenversicherung.

In der gesetzlichen Rentenversicherung werden die Renten von den heutigen Erwerbstätigen finanziert, die in der gesetzlichen Rentenversicherung versichert sind.

In der gesetzlichen Krankenversicherung bezahlen alle GKV-Versicherten einen Beitrag, Allerdings bezahlen die Rentner aufgrund ihrer geringen Rente (und der Betriebsrente) einen geringeren Beitrag in die gesetzliche Krankenkasse.

Die Leistungsausgaben der älteren Versicherten sind extrem hoch.

Da der Anteil der älteren Bevölkerung in den kommenden 30 Jahren erheblich ansteigt, werden die Leistungsausgaben in der gesetzlichen Krankenkasse extrem ansteigen.

Hätte die gesetzliche Krankenkasse kein Umlagesystem, sondern ebenso Altersrückstellungen, dann wäre ein Gleichstand mit der privaten Krankenversicherung erreicht.

Aus heutiger Sicht fehlen der gesetzlichen Krankenkasse Altersrückstellungen für einen Gleichstand bereits 4,05 Billionen €.

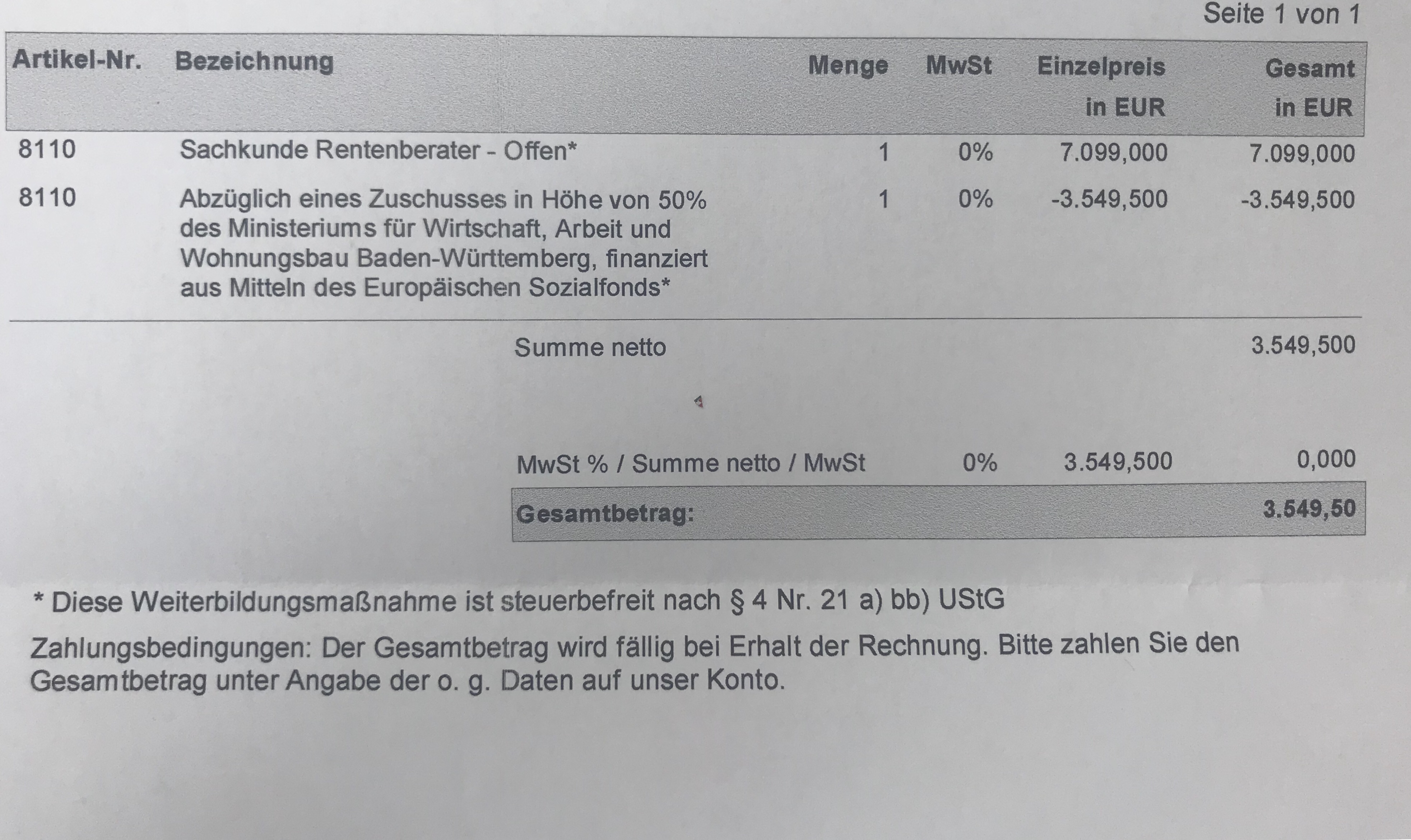

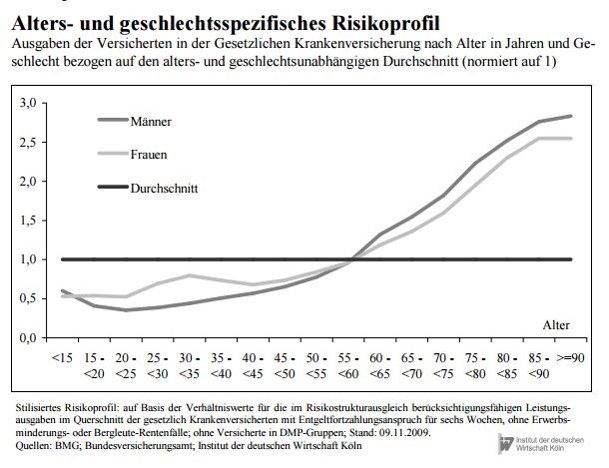

Das nachfolgende Schaubild zeigt,

- die „Leistungsausgaben nach Alter“

- „Durchschnittsbeitrag der GKV-Versicherten“

Welche Möglichkeiten hätte die gesetzliche Kasse, um diese Beitragssteigerungen zu reduzieren?

Damit solche Beitragssteigerungen nicht stattfinden, bleiben der gesetzlichen Krankenkasse eigentlich nur drei Möglichkeiten:

1. Reduzierung der Leistungen

2. Abschaffung der Beitragsbemessungsgrenze in der Krankenversicherung

3. Abschaffung der KVdR-Regelung: dies würde bedeuten, dass für Rentner der KVdR-Beitrag nicht nur aus der gesetzlichen Rente und der Betriebsrente, sondern auch aus allen anderen Einkunftsarten berechnet wird.

Das Umlagesystem alleine ist aufgrund des demographischen Wandel kein tragfähiges Finanzierungsmodell.

In der Altersversorgung wird eine Mischung zwischen gesetzliche Rentenversicherung (Umlagesystem) und Ansparsystem vom Gesetzgeber favorisiert. Dies ist auch sinnvoll, denn es ist eine Risikoaufteilung für eine stabilere Finanzierungsgrundlage.

Das Umlagesystem in der gesetzlichen Krankenkasse müsste ebenso angepasst werden.

Ohne diese Änderung droht in der gesetzlichen Krankenkasse ein Fiasko, das zu extremen Beitragsanpassungen führt.

Werner Hoffmann

1. Vorsitzender d. Vorstands

Smartphone: 01772716697

Forum-55plus.de

Tel.: 07156-34354