So viele Steuern müssen #Rentner bei 1200 Euro #Rente zahlen

Wie viel Steuern zahlen eigentlich Rentner? Das hängt von unterschiedlichen Faktoren ab, zum Beispiel dem Eintrittsalter und der #Rentenhöhe – Eine Übersicht.

Wer im Jahr 2005 in #Rente gegangen ist, musste nur die Hälfte seiner Bezüge versteuern.

Bei Arbeitnehmern, die noch 2022 den Ruhestand antreten, sind es dann schon 82 Prozent.

Das liegt daran, dass der Prozentsatz des steuerpflichtigen Teils der Rente Jahr für Jahr steigt. Bei einem Rentenbeginn im Jahr 2040 wird also auf die gesamte Rente die Einkommensteuer erhoben.

Alle Ruheständler, die noch in den Jahren davor in Rente gehen, haben einen sogenannten Rentenfreibetrag.

Bei dem oben genannten Beispiel mit dem Renten-Start im Jahr 2022 wären das 18 Prozent der Bezüge, die steuerfrei sind.

Wichtig! Der #Rentenfreibetrag bleibt immer gleich. Dabei handelt es sich um einen festen Eurobetrag, der zum #Rentenbeginn festgesetzt wird. Dieser ändert sich auch mit künftigen Rentenanpassungen nicht!

1200 Euro Rente: Welche Steuern zahlen Beziehende überhaupt?

Heißt das also, dass auch Menschen mit einer kleinen Rente Steuern bezahlen müssen? Nein, nicht unbedingt. Hier gilt nämlich noch der Grundfreibetrag.

Also der Betrag, der nicht besteuert werden muss. Im Jahr 2022 beträgt dieser 10.347 Euro für Alleinstehende.

Musterrechnung:

Ein Rentner, der sich seit dem Jahr 2020 im Ruhestand befindet, erhält monatlich 1000 Euro Bruttorente, wobei sein Rentenfreibetrag bei 20 Prozent liegt. Von den insgesamt 12.000 Euro Rente jährlich muss er also eigentlich auf 9600 Euro Steuern bezahlen.

Die übrigen 2400 Euro unterliegen dem Rentenfreibetrag. Da der Rentner mit seiner zu versteuernden Rente jedoch unter dem Grundfreibetrag 2022 liegt, muss er auch die 9600 Euro in diesem Jahr nicht versteuern.

Bei dieser Musterrechnung fehlen außerdem noch die Beiträge zur Kranken- und Pflegeversicherung, welche von dem zu versteuernden Rentenanteil abgezogen werden. Dadurch sinkt der steuerpflichtige Rentenanteil noch einmal ein wenig.

Der #Grundfreibetrag schützt also Rentner mit geringen Bezügen davor, für diese auch noch Steuern bezahlen zu müssen. Dadurch soll das #Existenzminimum sichergestellt werden.

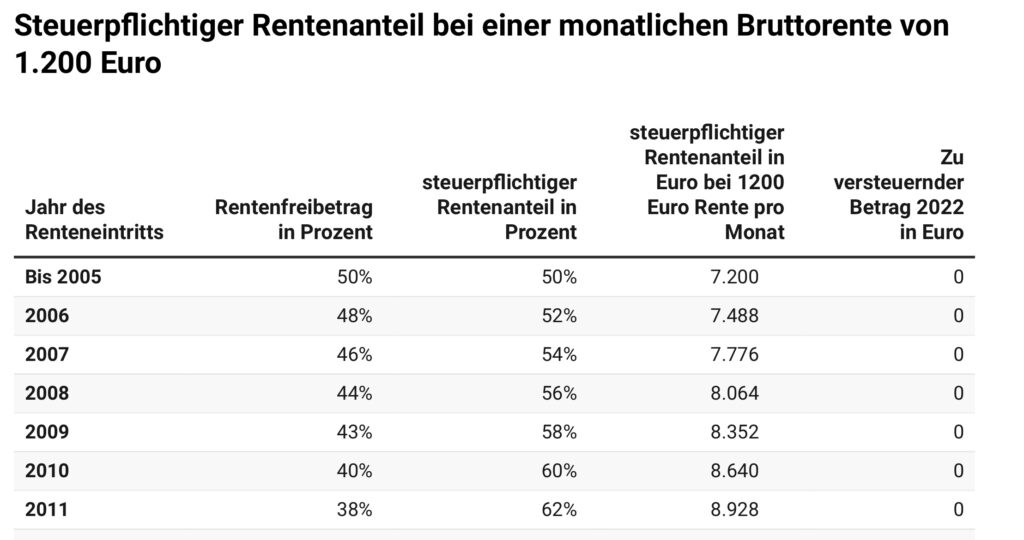

1200 Euro Rente: Der steuerpflichtige Betrag je nach Eintritt

Im Jahr 2021 lag die durchschnittliche Rentenhöhe bei Männern bei circa 1200 Euro. In der folgenden Tabelle können Sie nachlesen, wie hoch der steuerpflichtige Anteil je nach Jahr des Renteneintritts bei dieser Höhe ausfallen würde.

www.Renten-Experte.de

Rentner bei 1200 Euro Rente zahlen

Wie viel Steuern zahlen eigentlich Rentner? Das hängt von unterschiedlichen Faktoren ab, zum Beispiel dem Eintrittsalter und der #Rentenhöhe – Eine Übersicht.

Wer im Jahr 2005 in #Rente gegangen ist, musste nur die Hälfte seiner Bezüge versteuern.

Bei Arbeitnehmern, die noch 2022 den Ruhestand antreten, sind es dann schon 82 Prozent.

Das liegt daran, dass der Prozentsatz des steuerpflichtigen Teils der Rente Jahr für Jahr steigt. Bei einem Rentenbeginn im Jahr 2040 wird also auf die gesamte Rente die Einkommensteuer erhoben.

Alle Ruheständler, die noch in den Jahren davor in Rente gehen, haben einen sogenannten Rentenfreibetrag.

Bei dem oben genannten Beispiel mit dem Renten-Start im Jahr 2022 wären das 18 Prozent der Bezüge, die steuerfrei sind.

Wichtig! Der Rentenfreibetrag bleibt immer gleich. Dabei handelt es sich um einen festen Eurobetrag, der zum Rentenbeginn festgesetzt wird. Dieser ändert sich auch mit künftigen Rentenanpassungen nicht!

1200 Euro #Rente: Welche #Steuern zahlen Beziehende überhaupt?

Heißt das also, dass auch Menschen mit einer kleinen Rente Steuern bezahlen müssen? Nein, nicht unbedingt. Hier gilt nämlich noch der Grundfreibetrag.

Also der Betrag, der nicht besteuert werden muss. Im Jahr 2022 beträgt dieser 10.347 Euro für Alleinstehende.

Musterrechnung:

Ein Rentner, der sich seit dem Jahr 2020 im Ruhestand befindet, erhält monatlich 1000 Euro Bruttorente, wobei sein Rentenfreibetrag bei 20 Prozent liegt. Von den insgesamt 12.000 Euro Rente jährlich muss er also eigentlich auf 9600 Euro Steuern bezahlen.

Die übrigen 2400 Euro unterliegen dem Rentenfreibetrag. Da der Rentner mit seiner zu versteuernden Rente jedoch unter dem Grundfreibetrag 2022 liegt, muss er auch die 9600 Euro in diesem Jahr nicht versteuern.

Bei dieser Musterrechnung fehlen außerdem noch die Beiträge zur Kranken- und Pflegeversicherung, welche von dem zu versteuernden Rentenanteil abgezogen werden. Dadurch sinkt der steuerpflichtige Rentenanteil noch einmal ein wenig.

Der Grundfreibetrag schützt also Rentner mit geringen Bezügen davor, für diese auch noch Steuern bezahlen zu müssen. Dadurch soll das Existenzminimum sichergestellt werden.

1200 Euro Rente: Der steuerpflichtige Betrag je nach Eintritt

Im Jahr 2021 lag die durchschnittliche Rentenhöhe bei Männern bei circa 1200 Euro. In der folgenden Tabelle können Sie nachlesen, wie hoch der steuerpflichtige Anteil je nach Jahr des Renteneintritts bei dieser Höhe ausfallen würde.