#Notfallordner #Vorsorgeordner #Generalvollmacht #Vorsorgevollmacht #Testament #Patientenverfügung #Organspendeausweis

——

Am Freitagnachmittag gibt Prinz Joachim von Dänemark französischen Journalisten noch ein Interview.

Nur wenige Stunden später erleidet er einen #Schlaganfall. Im Krankenhaus entfernen Ärzte erfolgreich ein #Blutgerinnsel aus seinem Gehirn.

Prinz Joachim von Dänemark musste wegen eines Blutgerinnsels im Gehirn in Frankreich notoperiert werden.

Sein Zustand sei stabil und es gehe ihm „den Umständen entsprechend gut“, teilt der dänische Königspalast mit.

Der 51-Jährige habe mit seiner Familie in der Residenz Château de Cayx im Südwesten Frankreichs Urlaub gemacht, als er am Freitagabend einen #Schlaganfall erlitt.

—— —>

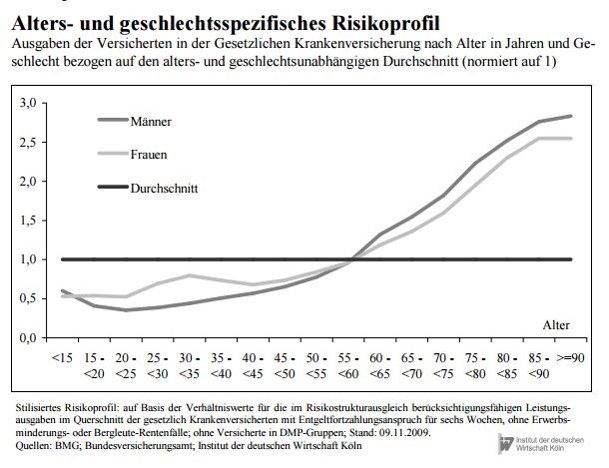

Entscheidend für einen Schlaganfall ist nicht das Alter. Der Schlaganfall kann auch sehr junge Menschen treffen.

Ob bleibende Schäden vorhanden bleiben, kann niemand ausschließen.

Von der völligen Gesundung bis zur #Geschäftsunfähigkeit ist in solchen Fällen alles möglich.

Aus diesem Grund sollte jeder Mensch ab dem vollendeten 18.Lebensjahr mindestens

- eine General- und Vorsorgevollmacht

- einen Notfallordner mit wichtigen Informationen

besitzen.

Wer Kinder und Enkelkinder hat, sollte sich bewusst sein, dass ab dem 18.vollendeten Lebensjahr die Erziehung juristisch endet und auch im Notfall die Eltern oder Großeltern, Onkels, Tanten, Paten nicht mehr tätig sein können.

Aus diesem Grund ist die Generalvollmacht und Vorsorgevollmacht dringend ab dem 18.vollendeten Lebensjahr notwendig.

Die General- und Vorsorgevollmacht könnte theoretisch ohne Notar gemacht werden.

Wenn jedoch der Sprössling

- eine Eigentumswohnung

- ein Haus oder Grundstück

- eine Kapitalgesellschaft (GmbH oder zB UG)

besitzt oder später erbt oder kauft,

dann ist es sinnvoll die General- und Vorsorgevollmacht sofort beim Notar machen zu lassen.

Grund:

Damit für Rechtsgeschäfte die General- und Vorsorgevollmacht auch für Eigentum oder Kapitalgesellschaften gültig ist, muss diese Vollmacht notariell beurkundet sein.

Die Gebühren der Generalvollmacht errechnen sich aus dem Aktivvermögen.

Wer nur 5.000 Euro hat, bezahlt für die Generalvollmacht 45 Euro Beurkundungsgebühr (zuzüglich MWSt und Schreibgebühren).

Wer die Generalvollmacht erst macht, wenn ein Haus oder eine ETW besitzt (Kauf oder Erbe), bezahlt wesentlich mehr (je nach Wert des Objektes).

Schulden werden nicht abgezogen.

Ein Haus oder eine ETW kann man auch vor dem Notar schlecht verschweigen, denn ein Blick in das Grundbuch macht es sichtbar was einem gehört.

Neben der General- und Vorsorgevollmacht ist auch die Patientenverfügung und ggf. der Organspendeausweis sinnvoll.

Alle Unterlagen sollten in einem speziellen Notfallordner gesammelt sein.

Der Notfallordner sollte auch weitere Unterlagen, Notizen und auch Tipps beinhalten.

Gewarnt wird vor digitalen Notizen. Grund: Die Notizen in elektronischer Form finden die Angehörigen sehr oft nicht; selbst dann, wenn die Angehörigen wissen, wo diese sind.

Zu oft wechselt man den Laptop oder das Betriebssystem. Und bei einem Crash der Festplatte sind die Notizen auch weg.

Selbst bei der Digitalisierung bei einem Dienstleister entsteht das Problem, dass dort nur die digitalen Unterlagen sind.

Die notwendigen Unterlagen müssten dann wieder Zuhause in einem Ordner aufbewahrt werden.

Dazu zählen nicht nur die o.g. Vollmachten, sondern ggf. auch:

- Geburtsurkunde

- Impfbuch

- Original-Scheidungsurteil

- etc.

Insoweit ist ein Notfallordner immer wichtig!

Und auch bei der Art des Notfallordners muss dringend unterschieden werden, denn zu unterschiedlich sind die Anforderungen.

Beispiele für unterschiedliche #Notfallordner –

Notfallordner für:

- #Arbeitnehmmer, #Hausfrau, #Rentner ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner/notfallordner-privat/index.php )

- #Beamte und #Pensionäre ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner_beamte/index.php )

- #Unternehmer ( https://www.notfallordner-vorsorgeordner.de/notfallordner-unternehmer/index.php )

- #Selbstständige ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-selbststaendige-unternehmer/index.php )

- 41 unterschiedliche zulassungspflichtige Handwerker ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-selbststaendige-unternehmer/index.php )

- Zulassungsfreie Handwerker ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-selbststaendige-unternehmer/index.php

- Ärzte ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-gesundheitsberufe/notfallordner-arzt.php )

- Zahnärzte ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-gesundheitsberufe/notfallordner-zahnaerzte.php )

- Apotheker ( https://www.notfallordner-vorsorgeordner.de/notfallordner-1/notfallordner-fuer-gesundheitsberufe/notfallordner-apotheker.php )

Aus diesem Grund gibt es den Notfallordner in über 90 verschiedenen Ausführungen.

www.notfallordner-vorsorgeordner.de