Mit rund 6,5 Mio. privaten Unfall-Versicherungsverträge bestehen in Deutschland. Und dies nicht ohne Grund. Denn die gesetzliche Unfallversicherung leistet nur bei Unfällen, die betrieblich entstehen, oder auf dem direkten Weg in oder vom Weg zur Arbeitsstätte. Die private Unfallversicherung muss jedoch aus dem Nettogehalt finanziert werden.

Die Gruppen-Unfallversicherung kann nach § 40 EStG in bestimmten Fällen pauschal versteuert werden. Hierbei sind jedoch eine Reihe von Bedingungen zu beachten.

Für den Arbeitnehmer bedeutet dies, dass er seinen privaten Versicherungsschutz reduzieren kann. Eine vollständige Deckung der notwendigen Leistungen wird jedoch durch eine betriebliche Unfallversicherung nicht erreicht, da es Höchstbeiträge gibt, die gefördert werden.

Für den AN besteht darin der Vorteil, dass hierfür – im Vergleich zum Arbeitslohn – keine Lohnsteuer und oft keine Sozialversicherungsbeiträge zu bezahlen sind.

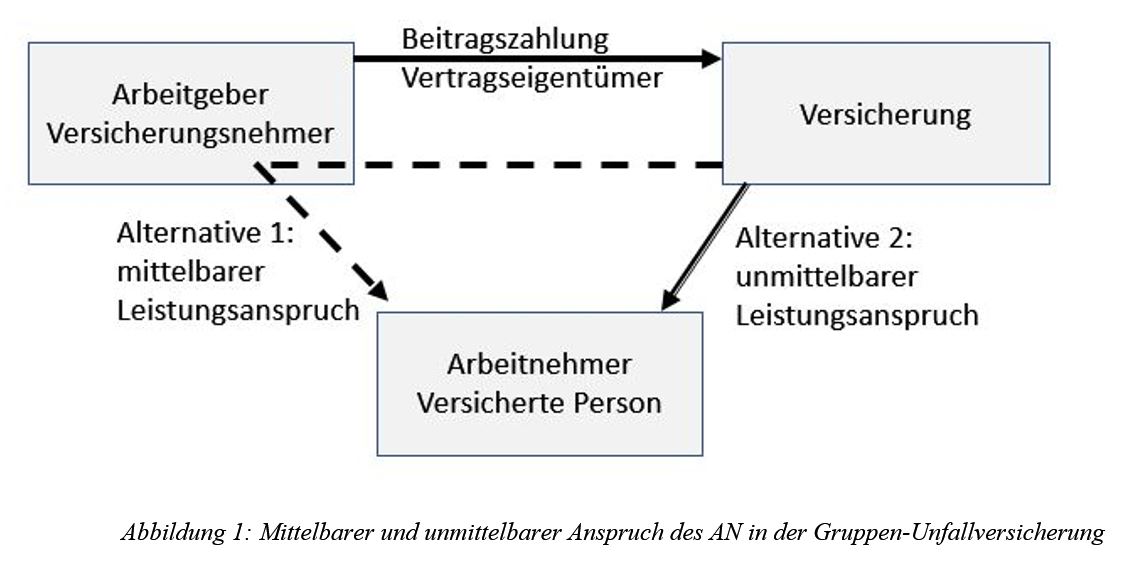

Inwiefern und wann die Beiträge der Gruppen-Unfallversicherung zu versteuern sind, ist davon abhängig, ob der AN gegenüber der Versicherungsgesellschaft einen unmittelbaren Anspruch auf die Versicherungsleistung hat.

Alternative 1: Mittelbarer Leistungsanspruch des AN

Hat der AN einen mittelbaren Leistungsanspruch über den AG, dann sind die Beiträge beim AN nicht zum Zeitpunkt der Beitragszahlung zu versteuern.

Sozialversicherung:

In diesem Fall – also der AG die Rechte an diesem Unfallversicherungsvertrag hat – liegt zum Beitragszahlungszeitpunkt kein beitragspflichtiges Arbeitsentgelt vor und somit auch keine Verbeitragung in der Sozialversicherung.

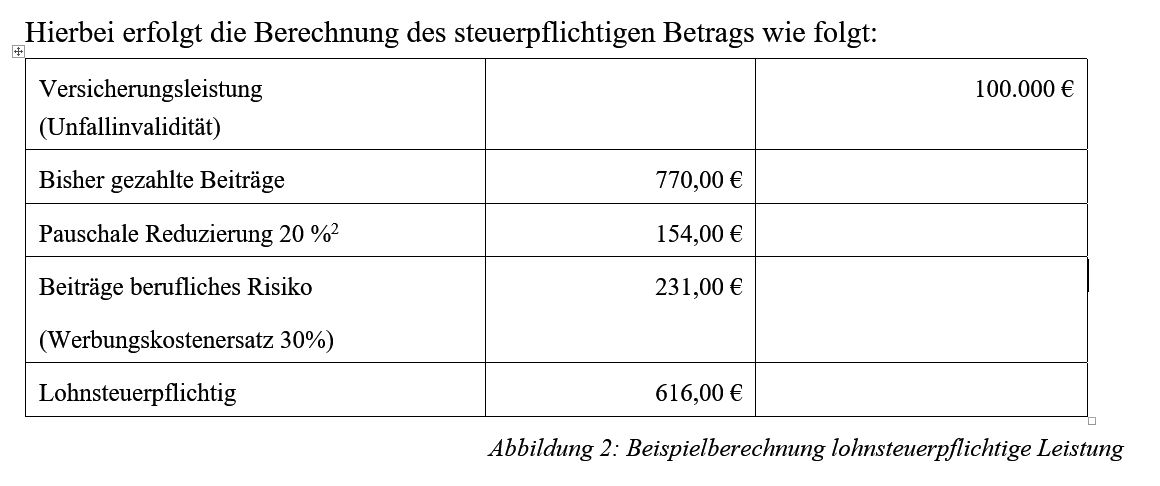

Wird zu einem späteren Zeitpunkt eine Leistung ausgezahlt, sind die gezahlten Beiträge dann bis max. zur Höhe der Versicherungsleistung zu versteuern.

Gruppen-Unfallversicherung – Mittelbarer Leistungsanspruch – (C) bAV-Leitfaden.de

Die Lohnsteuerpflicht besteht in diesem Fall in Höhe von 616 € (Arbeitslohn). Der AN kann jedoch im Rahmen der Einkommensteuererklärung den Betrag von 231 € als Werbungskosten geltend machen. Wenn die Versicherungsleistung geringer ist als die steuerpflichtigen Beiträge, dann ist maximal die Versicherungsleistung zu besteuern.

Sozialversicherung:

Gleiches gilt hier auch in der Verbeitragung bei der Sozialversicherung. Insofern entsteht hier dann bei einem steuerpflichtigen Arbeitslohn auch eine Beitragspflicht innerhalb der BBG-Grenzen.[1]

Pauschalversteuerung:

Es besteht jedoch auch die Möglichkeit der Pauschalversteuerung mit 20 % der steuerpflichtigen Beiträge, wenn die Voraussetzungen von § 40 b Abs. 3 EStG erfüllt sind (s. unten).

Sozialversicherung:

Wenn die Beiträge pauschal besteuert werden, entsteht auch keine Verbeitragungspflicht in der Sozialversicherung.[2]

[1] § 14 Abs. 1 SGB IV

[2] § 1 Abs. 1 SvEV, Rundschreiben GKV-Spitzenverband v. 20.04.2016 Punkt 5

Alternative 2: Unmittelbarer Leistungsanspruch des AN

In diesem Fall schließt der AG eine Unfallversicherung für „fremde Rechnung“ – den AN – ab[1]. Der AN erhält einen unmittelbaren Leistungsanspruch gegenüber der Unfallversicherung. Der Beitrag ist dann wie Arbeitslohn zu behandeln (Berechnung des steuerpflichtigen Beitrages s. unten).

Die Versicherungsleistung ist in diesem Fall nicht als Arbeitslohn zu versteuern.

Hierbei besteht die Wahl

- den steuerpflichtigen Beitrag als Arbeitslohn

- oder pauschal mit 20 %

zu versteuern.

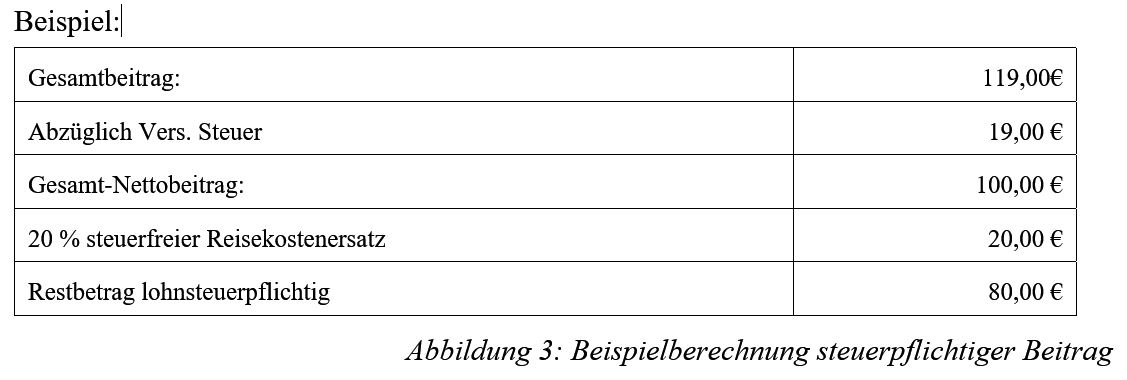

In beiden Fällen wird der Gesamtbetrag in einen steuerpflichtigen Beitragsanteil umgerechnet.

Nach Abzug der Versicherungssteuer wird der Beitrag in einen beruflichen und einen privaten Anteil zu jeweils 50 % aufgeteilt (Ausnahme: Versicherungsgesellschaft hat die Beitragsanteile bereits separat ausgewiesen).

Vom beruflichen Beitragsanteil sind 40 % als steuerfreier Reisekostenersatz anzusetzen.

Hierdurch sind 20 % des Gesamtbeitrages (ohne Vers. Steuer) in diesem Beispiel steuerfrei.

Beispiel:

[1] § 179 Abs. 1 S.2 VVG

Versteuerung des steuerpflichtigen Beitrages als Arbeitslohn

Tatsächliche Beitragszahlungszeitraum

Wird keine Pauschalsteuer erhoben, sind die Beiträge in einen steuerfreien und steuerpflichtigen Teil aufzuteilen. Da i.d.R. die Versicherungsbeiträge durch die Versicherungsgesellschaft nicht auf beruflichen und privaten Versicherungsschutz aufgeteilt sind, ergibt sich bei einer Unfallversicherung (24-Stunden-Schutz) ein steuerfreier Reisekostenersatz von 20 % des Gesamtbeitrages.

Der übrige Beitragsteil ist lohnsteuerrechtlich als Arbeitslohn zu verbeitragen. In dem o.g. Beispiel entsteht ein steuerpflichtiger Arbeitslohn in Höhe von 80,00 €, über die der AG Lohnsteuer (zuzgl. Soli und ggf. Ki.St.) abführen muss.

Ebenso besteht für die Beiträge eine Sozialversicherungspflicht.

Sofern keine Pauschalversteuerung der Beiträge vorgenommen wird, fließt jedem AN in Höhe des Beitrages ein Lohn zu. Die Anwendung der mtl. Freigrenze für Sachbezüge i. H. v. 44 € darf bei der Gruppen-Unfallversicherung nicht angewendet werden.

Wenn keine Pauschalversteuerung vorgenommen wurde und die Verbeitragung bereits bei der tatsächlichen Beitragszahlung als Arbeitslohn erfasst ist, sind in einer Leistungsphase die Beiträge nicht mehr zu verbeitragen

Gruppen-Unfallversicherung mit Pauschalversteuerung

Der AG kann die gezahlten Beiträge im Rahmen der Pauschalversteuerung mit 20 % versteuern, so dass der AN im Leistungsfall die Versicherungsleistung lohnsteuerfrei erhält, wenn bestimmte Bedingungen erfüllt sind.

Hierbei sind einige Besonderheiten zu beachten.

Zitat § 40 b Abs. 3 EStG:

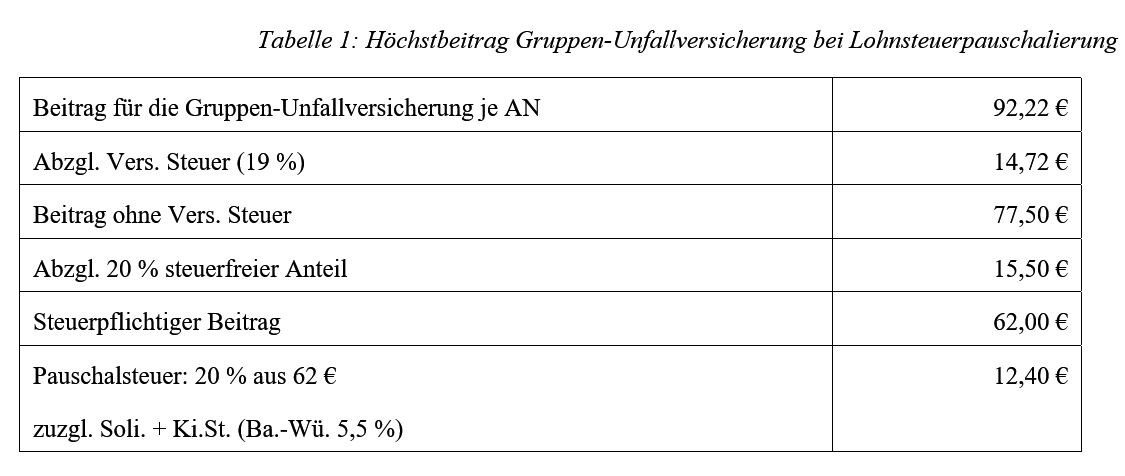

„Von den Beiträgen für eine Unfallversicherung des Arbeitnehmers kann der Arbeitgeber die Lohnsteuer mit einem Pauschsteuersatz von 20 Prozent der Beiträge erheben, wenn mehrere Arbeitnehmer gemeinsam in einem Unfallversicherungsvertrag versichert sind und der Teilbetrag, der sich bei einer Aufteilung der gesamten Beiträge nach Abzug der Versicherungssteuer durch die Zahl der begünstigten Arbeitnehmer ergibt, 62 Euro im Kalenderjahr nicht übersteigt.“

Anmerkung: Die Unfallversicherung fällt nicht unter die pauschalierungsfähigen Beträge einer Direktversicherung, da die Voraussetzungen einer DV nicht erfüllt sind[1]. Aus diesem Grund wird die Gruppen-Unfallversicherung bis zu einem Höchstsatz nach § 40 b Abs. 3 EStG geregelt.

Zu beachten sind hierdurch folgende Voraussetzungen:

- mindestens 2 AN müssen versichert sein

- Höchstbetrag je AN im Durchschnitt max. 62 € (ohne Vers. Steuer)

- Es handelt sich hierbei nicht um einen Freibetrag, sondern um eine Freigrenze.

Sobald der durchschnittliche Beitrag des AG überschritten ist, entfällt die Pauschalbesteuerung.

Sofern mehrere Gruppenunfallversicherungen bestehen, können diese in einem Rahmenvertrag zusammengefasst werden. Es genügt im Übrigen nicht, wenn die Beiträge an die Versicherungsgesellschaft oder Versicherungsgesellschaften überwiesen werden. Die Durchschnittsbildung wird durch die Zusammenfassung aller bestehenden Unfallversicherungen berechnet (Bsp.: alle Gruppenunfallversicherungen mit Auflistung aller AN mit Vers.Nr., Wagnisse, Beginn sowie Beiträge).

Sollte ein AN nicht ganzjährig beschäftigt sein, wird der AN trotzdem bei der Durchschnittsbildung berücksichtigt.

Zu beachten ist auch, dass bei der Bewertung der Beiträge nicht das Datum des Versicherungsbeginns maßgeblich ist, sondern das Datum, wann der Beitrag geflossen ist (Abflussprinzip).

Damit die Pauschalversteuerung zum Zeitpunkt der Beitragszahlung angewendet werden kann, muss ein unmittelbarer Rechtsanspruch des AN auf die spätere Leitung vorliegen.[2] In diesem Fall sind die Beiträge Arbeitslohn, da der Arbeitnehmer einen unentziehbaren Rechtsanspruch auf die Versicherungsleistung hat.

Sofern die Versicherungsgesellschaft keine Aufteilung des Beitrages zwischen beruflichem und privaten Anteil vornimmt, kann der jeweilige Anteil zu jeweils 50 % geschätzt werden.

Aus dem Beitragsteil „beruflichem Risiko“ kann der AG 40 % als Reisenebenkosten steuerfrei belassen (somit 20 % des Gesamtbeitrages).

Der übrige berufliche Beitragsanteil (60 %) ist lohnsteuerpflichtig (Werbungskostenersatz).

Beispiel: Gesamtbeitrag: 50 €, davon

- 25 € beruflich bedingt (10 € Reisenebenkostenersatz, 15 € lohnsteuerpflichtig)

Unter der Voraussetzung, dass es sich bei einer Gruppenunfallversicherung um einen steuerpflichtigen Nettobeitrag (ohne Versicherungssteuer) von max. 62 € p.a. handelt, kann eine pauschale Versteuerung (20 %) erfolgen.[3]

Im Rahmen dieses Höchstsatzes ergibt sich folgende Berechnung:

[1] R40b.1 Abs.2 S.7 LStR 2015

[2] Vgl. BFH VI R 9/05 v. 11.12.2008

[3] R 40b.2 S. 1 LStR 2015

Die ersparten AG-Beiträge für die Sozialversicherung (inkl. Umlagen) übersteigen gegenüber einer Gehaltserhöhung die Höhe der Pauschalsteuer.

Sozialversicherung:

Beitragsphase:

Bei der Nutzung der Lohnsteuerpauschalierung sind die Beiträge in diesem Fall sozialversicherungsfrei.[1]

Leistungsphase:

Aufgrund der Pauschalbesteuerung entsteht für die Leistung bei einer Einmalleistung kein Arbeitslohn und ist somit lohnsteuerfrei. In der Krankenversicherung ist die Verbeitragung von Einmalleistungen auch davon abhängig, ob es sich zum Zahlungszeitpunkt um einen:

- Pflichtversicherten AN (bis zur Jahresarbeitsverdienstgrenze)

- Freiwillig gesetzlich versicherten AN (über Jahresarbeitsverdienstgrenze)

- KVdR-Rentner

- Freiwillig versicherten Rentner

handelt.

Bei einem in der gesetzlichen Krankenversicherung pflichtversicherten AN ist die Einmalleistung bei der Verbeitragung frei. Gleiches gilt auch bei einem KVdR-Versicherten.

Sofern die Leistung an einen freiwillig versicherten AN oder Rentner geleistet wird, sind die Leistungen beitragspflichtig (bis zur Beitragsbemessungsgrenze in der GKV).

In der Praxis führt dies jedoch bei AN nicht zu einer weiteren Verbeitragung, da ein AN oberhalb der Beitragsbemessungsgrenze bereits den Höchstbeitrag bezahlt. Lediglich wenn der AN zum Rentenzahlungszeitpunkt „freiwillig in der gesetzlichen Krankenversicherung“ (also nicht als KVdR-Versicherter) versichert ist, kann sich eine Beitragspflicht ergeben.[2]

Beim Vergleich der möglichen Gestaltungsformen ist die pauschale Besteuerung der Gruppen-Unfallversicherung (unmittelbarer Leistungsanspruch des AN) für AG und AN wohl die beste Alterative, wenn eine Unfallinvalidität nach vielen Jahren eintritt.

Wenn der AN nur einen mittelbaren Leistungsanspruch auf die Leistungen hat, muss im Leistungsfall eine Addition der gezahlten Beiträge durchgeführt werden, wodurch auch eine umfangreiche Recherche notwendig wird.

[1] § 1 Abs. 1 S. 1 und S.2 SvEV

[2] Vgl. § 240 SGB V sowie Rundschreiben des GKV-Spitzenverbandes v. 7.11.2017

Bei diesem Artikel handelt es sich nur um einen Auszug zu dem Thema „Gruppen-Unfallversicherung. Darüber hinaus sind noch andere Punkte zu beachten, die im „www.bAV-Leitfaden.de für Arbeitgeber und bAV-Interessierte“ enthalten sind.

Arbeitgeber, die sich mit diesem Thema befassen möchten, sollten die Übrigen Punkte, die bei einem reibungslosen Ablauf erforderlich sind, im bAV-Leitfaden.de beachten. Hierbei geht es nicht nur um die Beachtung bei der Einrichtung, sondern auch um die laufende Abwicklung.

Werner Hoffmann

Betriebswirt für betriebliche Altersversorgung (FA) & Generationenberater

Autor bAV-Leitfaden.de