Die betriebliche Altersversorgung wird in vielen Personalabteilungen oft stiefmütterlich behandelt. Durch das Betriebsrentenstärkungsgesetz – und auch dem Fachkräftemangel in vielen Unternehmen – steigt auch das Interesse an der betrieblichen Altersversorgung in den Unternehmen.

Bewerber und auch vorhandene Mitarbeiter wünschen sich neben der gesetzlichen Rentenversorgung auch eine betriebliche Altersversorgung. Für Arbeitgeber bedeutet dies proaktiv die bAV einzusetzen. Personalabteilungen können hier einen bedeutenden Service bieten.

Allerdings müssen Personalabteilungen wichtige Grundsätze beachten.

Neben der vollständigen Information der Arbeitnehmer – zu der ein Unternehmen dann verpflichtet ist, wenn ein Arbeitnehmer Interesse bekundet – sind auch die Unterlagen vollständig aufzubewahren.

Meist werden diese Unterlagen in der Personalabteilung oder Gehaltsbuchhaltung aufbewahrt.

Hierbei sind eine Reihe von Gegebenheiten zu beachten. Viele Betriebe sind jedoch mit der Verwaltung überfordert. Gerade in Klein- und Mittelbetrieben sind die Unterlagen unvollständig, wodurch den Betriebsprüfern der Finanzämter und der Sozialversicherung „Tür und Tor“ geöffnet sind.

Wichtigste Grundsätze:

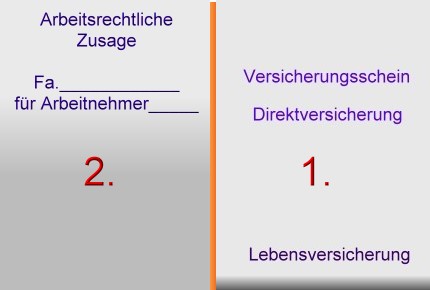

Grundsatz 1: Zusammensetzung der betrieblichen Altersversorgung

In der betrieblichen Altersversorgung – z. B. bei der Direktversicherung – gibt es zwei Dokumente, die als Einheit anzusehen sind:

- Versicherungsschein

- Arbeitsrechtliche Zusage

Die Versicherungspolice ist hierbei das Finanzierungsinstrument. Durch die arbeitsrechtlichen Zusage wird zwischen Arbeitgeber und Arbeitnehmer eine Ergänzung des Arbeitsvertrages vorgenommen. Dort wird dann auch neben dem Durchführungsweg (z. B. Direktversicherung) die steuerrechtliche Behandlung festgelegt.

Ist bei einer Steuerprüfung die arbeitsrechtliche Vereinbarung nicht mehr vorhanden, dann fehlt auch ggf. die Grundlage für eine Pauschalversteuerung (§ 40 b EStG a.F.) bzw. die Steuerfreistellung (§ 3 Nr. 63 EStG).

Daraus folgt dann auch ggf. eine Verbeitragung in der Sozialversicherung, denn

- alte Direktversicherungszusagen (§ 1 Abs. 1 Nr. 4 / 4a SvEV)

- neue Direktversicherungen (§ 1 Abs. 1 Nr. 9 SvEV)

sind nur in bestimmten Fällen von der Sozialversicherung in der Ansparphase befreit.

Fehlt die arbeitsrechtliche Vereinbarung gibt es ggf. Probleme mit den Betriebsprüfern.

Grundsatz 2: Bei bestehenden alten Direktversicherungen (§ 40 b EStG a. F.) bei einer Durchschnittsbildung

Sofern ältere Direktversicherungen (Pauschalbesteuerung) mit unterschiedlichen Beiträgen bestehen, dann wird auch öfters die sogenannte Durchschnittsbildung genutzt. Hierbei kann der einzelne Direktversicherungsbeitrag jährlich bis zu 2.148 Euro betragen, wenn

- ein sogenannter Rahmenvertrag besteht

- und der Durchschnittsbeitrag 1.752 Euro nicht überschreitet.

Wurde die Durchschnittsbildung vor einigen Jahren eingehalten, dann können sich die Bedingungen inzwischen verändert haben. Dies ist dann der Fall, wenn Arbeitnehmer mit einem niedrigen Jahresbeitrag (z. B. 600 Euro) ausgeschieden sind und die Arbeitnehmer mit einem Beitrag über 1.752 Euro (z. B. 2.100 Euro) noch beschäftigt sind. Als Konsequenz könnte der Jahres-Durchschnittsbeitrag heute vielleicht über 1.752 Euro liegen.

Grundsatz 3: Gruppen-Unfallversicherung

Bei der Anwendung der Pauschalbesteuerung bei Gruppen-Unfallversicherung (§ 40 Abs. 3 EStG)

Auch hier sollte die Einhaltung der 62 Euro-Grenze unbedingt überprüft werden, denn auch in der Gruppen-Unfallversicherung sind die Beiträge je Arbeitnehmer oft unterschiedlich (z. B. wenn objektiv abgrenzbare Gruppen einen höheren Versicherungsschutz erhalten).

Grundsatz 4: Erhöhung der betrieblichen Altersversorgung

Aufgrund des neu verpflichtenden Arbeitgeber-Zuschusses (§ 1a Abs. 1a BetrAVG) sowie des BAV-Förderbeitrages (§ 100 EStG) ergeben sich komplexe Varianten, die in der Einkommensteuer und der Sozialversicherung völlig unterschiedlich zu bewerten sind.

Die Fülle der Kombinationsmöglichkeiten – insbesondere, wenn dann noch pauschal besteuerte Direktversicherungen bestehen – würde den Umfang dieses Artikels sprengen.

Grundsatz 5: Personelle Veränderung oder Veränderung der persönlichen Verhältnisse bei den Arbeitnehmern immer im Blickfeld behalten

Personelle Veränderungen, z. B.:

- Neueinstellung

- Gehaltsanpassung, Beförderung

- Gehaltspfändung

- Umstellung der Arbeitszeit

oder auch die Veränderung der persönlichen Verhältnisse, z. B.

- Änderung des Familienstandes

- Wechsel des Lebensgefährten

- Änderung der Kinderzahl

- Elternurlaub

- Pflege von Angehörigen

wirken sich auf die betriebliche Altersversorgung aus.

Auch in diesen Fällen müssen verschiedene Abteilungen in Unternehmen aktiv werden. Hierbei geht es nicht nur um die Sicherstellung einer positiven Betriebsprüfung, sondern auch um die richtige arbeitsrechtliche Untermauerung.

Grundsatz 6: Versorgungsordnung

So gibt es in vielen Unternehmen zwar eine ordentliche Führung der Versicherungsdokumente und auch hoffentlich der arbeitsrechtlichen Zusagen, allerdings fehlen sehr oft eine Versorgungsordnung. Hintergrund: In den arbeitsrechtlichen Zusagen, die in der Direktversicherung von den Versicherungsunternehmen zur Verfügung gestellt werden, fehlen oft allgemein gültige Punkte.

Beispiele:

- Wer bezahlt den Vertrag, wenn der Mitarbeiter länger krank ist, Elternzeit nimmt oder die Familienpflege in Anspruch nimmt?

- Welche Unterschiede gibt es beim arbeitnehmer- und arbeitgeberfinanzierten Beitrag?

- Muss bei Krankheit der AG-Zuschuss (§ 1a Abs. 1a BetrAVG bzw. bei pauschalen AG-Beitrag von z. B. 20 %) weiter gezahlt werden, wenn der Arbeitnehmer Krankengeld bezieht?

In einer Versorgungsordnung können alle diese offenen Punkte zusammengefasst werden.

bAV-Leitfaden.de Der betriebswirtschaftliche Leitfaden über die betriebliche Altersversorgung für Arbeitgeber, HR-, Steuer-, und Rentenberater – sowie Personalabteilung, Gehaltsbuchhaltung und bAV-Profis https://bav-leitfaden.de/content/bestellung/

bAV-Leitfaden.de Der betriebswirtschaftliche Leitfaden über die betriebliche Altersversorgung für Arbeitgeber, HR-, Steuer-, und Rentenberater – sowie Personalabteilung, Gehaltsbuchhaltung und bAV-Profis https://bav-leitfaden.de/content/bestellung/Hilfreich für Arbeitgeber sind hier neben dem Steuerberater, Payroll-Unternehmen besonders auch bAV-Spezialisten mit entsprechendem Know-How in den Bereichen

- Arbeitsrecht

- Steuerrecht

- Sozialversicherungsrecht

- allen Durchführungswegen

- betriebs- und personalwirtschaftliche Abläufe

- Bilanz.

Besonders geeignet sind die rund 420

„Betriebswirte für betriebliche Altersversorgung (FH),

die es bundesweit gibt.

Danke für das Lesen und eine Weiterempfehlung dieses Artikels.