#Rente – Mischung aus Umlagesystem und Ansparsystem ist die beste Lösung für eine langfristige Altersvorsorge

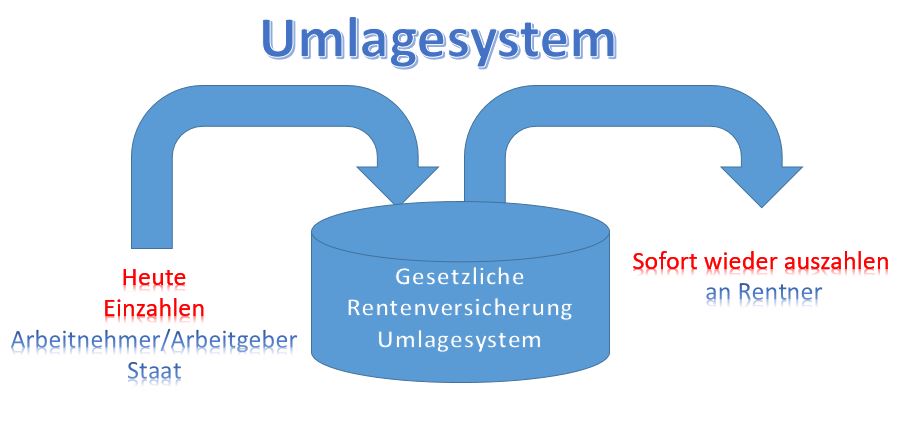

Die gesetzliche Rente basiert in Deutschland auf dem Umlagesystem.

Dabei werden die heutigen Renten durch heutige Beiträge finanziert. Als Grundversorgung bietet diese Form eine Grundabsicherung. Allerdings steht heute schon fest, dass das Umlagesystem in den kommenden 20-30 Jahren alleine betrachtet sehr anfällig ist.

Wenn die Anzahl der Rentner steigt und die Anzahl der Arbeitnehmer abnimmt, stehen weniger Beiträge für mehr Rentenzahlungen zur Verfügung.

Steigt zusätzlich die Lebenserwartung, dann wird das Verhältnis „Arbeitnehmer zu Rentner“ noch stärker beeinflusst.

Auch die Einbeziehung von zusätzlichen Personenkreisen würde dies nicht ändern.

Denn wenn beispielsweise Beamte, Selbstständige usw. ebenfalls in die gesetzliche Rentenversicherung einzahlen, kommt zwar heute zusätzlich Geld in die Rentenkasse, allerdings entstehen hierdurch zusätzliche Rentenverpflichtungen in der Zukunft.

Darüber hinaus müsste z.B. bei Beamten eine Gehaltserhöhung erfolgen, wodurch auf den Dienstherrn eine Doppelbelastung entsteht (Arbeitgeber- und Arbeit“nehmer“-beitrag.

Insofern keine Lösung des Problems, das die gesetzliche Rentenversicherung hat.

Zumal die Einbeziehung der Beamten verfassungsrechtlich überhaupt nicht möglich ist.

Eine Ergänzung des Umlagesystems durch ein kapitalgedecktes Ansparsystem bietet den Vorteil, dass die Nachteile des Umlagesystems reduziert werden.

Bei einem kapitalgedeckten System werden Beiträge für die einzelnen Altersgruppen angespart. Zum Rentenbeginn steht dann für die entsprechende Gruppe das Kapital zur Verfügung, das die entsprechende Altersgruppe angespart hat und kann dann für diese Rentner auf die Rentenzahldauer verteilt werden.

Die Gruppe der heute Dreißigjährigen hat also ein Altersversorgungs-Sparziel von von 37 Jahren. In 37 Jahren wird dann dieser Topf für die Verrentung dieser dann 67-Jährigen genutzt.

Für die heute 40 -Jährigen wird ein sep. Spartopf mit 27 Jahren angelegt, der dann für diese Gruppe zur Verfügung steht.

Der Vorteil hierbei ist, dass Geld heute angespart wird und später auch dieser Gruppe zur Verfügung steht, die es angespart hat.

Allerdings hat auch dieses System Nachteile. Derzeit sind die Zinsen überall sehr niedrig und wie im Umlagesystem steigt auch hier die Lebenserwartung an, wodurch die Rentenzahldauer wächst.

Beide Systeme haben Vor- und Nachteile.

Die Mischung beider Systeme führt jedoch zu einer Risikomischung.

Derzeit besteht auf meist freiwilliger Basis die Möglichkeit, eine betriebliche Altersversorgung zu nutzen und hierdurch die 2.Säule aufzubauen.

Es wäre sinnvoll, wenn diese 2. Säule verpflichtend wäre, so wie beispielsweise dies in den Niederlanden im Ansatz ist.

Das Sozialpartnermodell, das durch das Betriebsrentenstärkungsgesetz gesetzlich beschlossen wurde, würde eigentlich dem Ansparsystem entsprechen.

Für die Umsetzung des Sozialpartnermodells ist jedoch eine tarifliche Umsetzung durch Gewerkschaften und Arbeitgeberverbände notwendig.

Besonders die Gewerkschaften haben bei dem Modell“Sozialpartnermodell“ die Sorge, dass ggf. durch angesparte Kapitalanlagen nicht ausreichend Überschüsse erzielt werden und ggf. die Lebenserwartung der einzelnen Altersgruppen ansteigt und hierdurch kalkulierte Altersrenten einmal in der Auszahlungsphase geringer sein könnten.

Und die Gewerkschaften möchten diese Verantwortung derzeit (noch) nicht übernehmen.

Sollten die Tarifparteien hier nicht zu einer Tarifvereinbarung kommen, dann wird wohl dem Gesetzgeber nichts anderes übrig bleiben, als ein Ansparsystem gesetzlich festzulegen.

Solange das Sozialpartnermodell nicht umgesetzt wird, können Arbeitnehmer die bisherige betriebliche Altersversorgung nutzen. Sie funktioniert ähnlich wie das Sozialpartnermodell.

Steuer- und sozialversicherungsrechtlich begünstigt werden Beiträge – allerdings meist für die eigene Person – angespart und stehen dann als Rente zur Verfügung.

Wer auf 200 Euro mtl. Brutto verzichtet, erhält ca. 100 Euro Netto weniger.

Angespart werden dann die 200 Euro und zusätzlich ein verpflichtender Arbeitgeberanteil von 15 % (§1aAbs.1a BetrAVG), wenn bei einer Entgeltumwandlung der Durchführungsweg Direktversicherung, Pensionskasse oder Pensionsfonds vereinbart wird.

Viele Arbeitgeber geben jedoch einen Arbeitgeberzuschuss von 20-35% und teilweise auch mehr.

Werden nur 15% Zuschuss vom Arbeitgeber gewährt, dann ist die mtl. Ansparrate bereits bei 230 Euro. Für den Arbeitnehmer kostet dies ca. 100 Euro.

Würde der Arbeitnehmer 100 Euro privat auf ein Sparbuch oder Fonds ansparen, dann könnten auch nur diese 100 Euro Überschüsse erwirtschaften.

Insofern bietet die sogenannte Entgeltumwandlung den Vorteil, dass mehr als das Doppelte (mind. Das 2,15-fache) angespart wird und mehr Kapital gebildet wird.

Zwar ist die Rente aus der betrieblichen Altersversorgung zu versteuern und zu vorbeitragen, allerdings regelmäßig weit unter dem „Mehrertrag“.

Der Hauptunterschied zwischen dem Sozialpartnermodell (bAV-Welt 2) und der betrieblichen Altersversorgung (bAV-Welt 1) ist, dass es bei der bAV-Welt 1 eine Garantierente gibt.

Garantie hört sich positiv an und bietet natürlich mehr Sicherheit. Allerdings führt dies auch zu einer niedrigeren Rendite. Denn wenn immer 100% garantiert sein müssen, dann führt dies zu weniger Ertrag.

Da die Zinsen heute sehr gering sind und auch in den kommenden Jahrzehnten nicht mehr merklich ansteigen werden, fressen die Garantien hohe Teile der Überschussmöglichkeiten auf.

Dies ist jedoch auch in anderen Kapitalanlagen der gleiche Fall. Wer ein Festgeldkonto hat, weiß, dass die Zinsen sehr niedrig sind. Wer in Fonds oder Aktien Geld einzahlt, hat bessere Renditechancen, aber auch ein höheres Risiko.

Wünschenswert wäre, wenn auch in der betrieblichen Altersversorgung in der bAV-Welt 1 die „100%-Garantie“ auf 80% reduziert würde und hierdurch eine höhere Renditechancen möglich wäre.

Schaut man sich in Europa um, dann ist die Niederlande in der Altersversorgung schon wesentlich weiter.

Dies macht der nachfolgende Artikel deutlich: