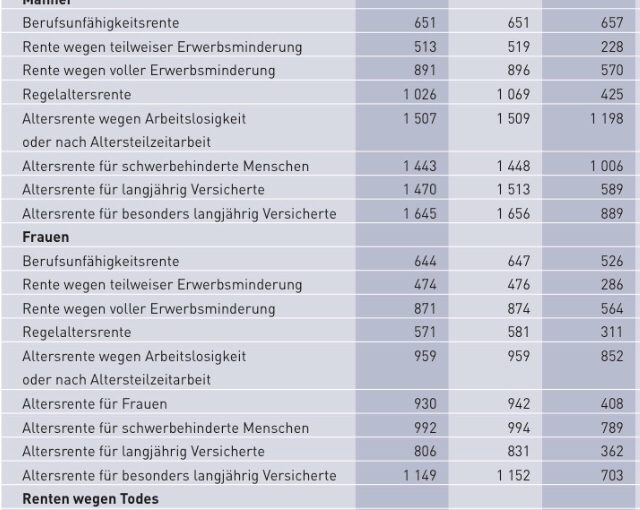

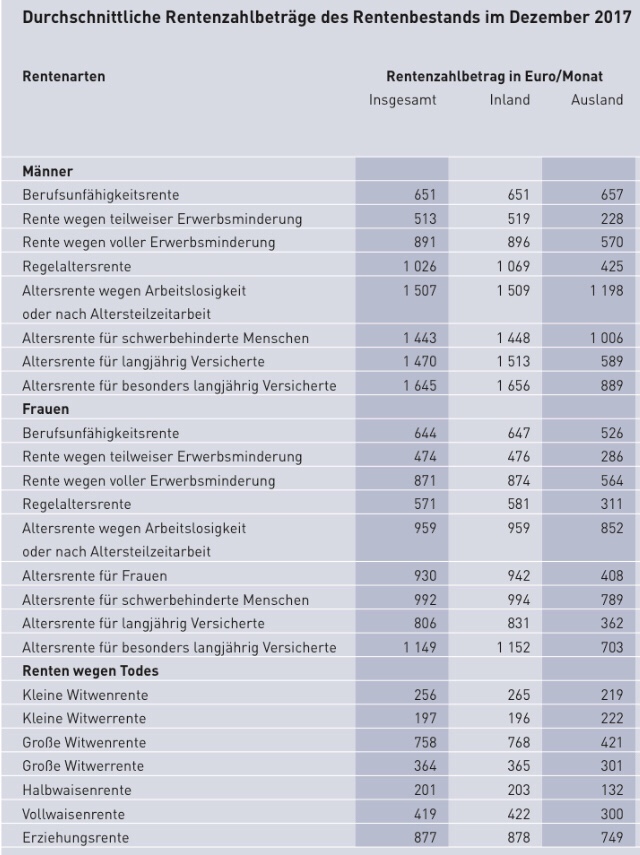

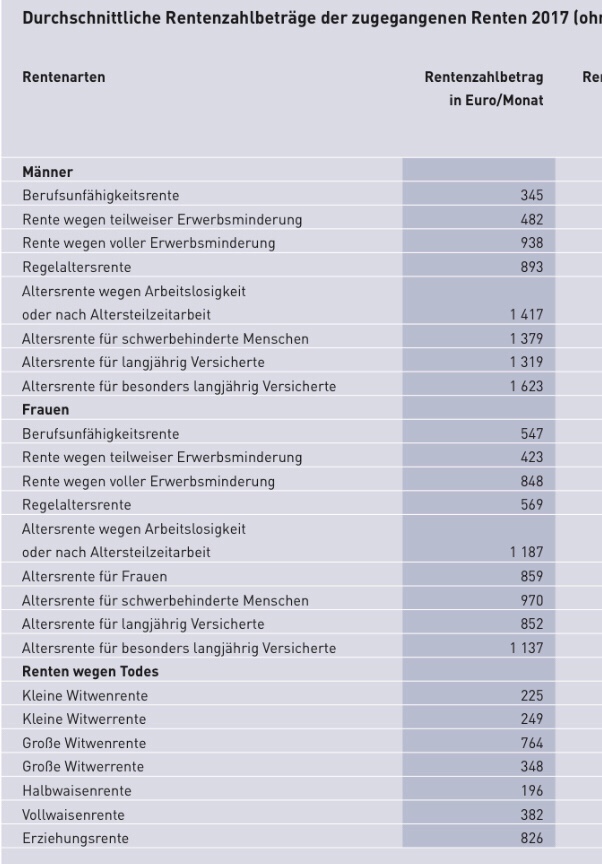

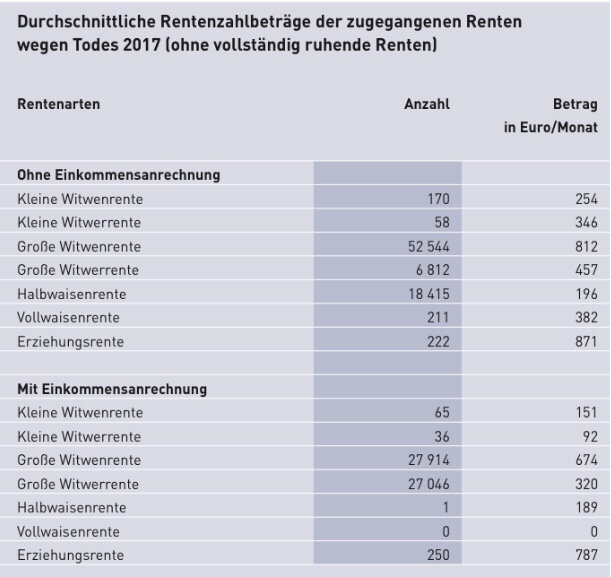

Auszug #Renten #Deutsche #Rentenversicherung 2017

Die Renten sind Brutto. Mindestens die Krankenversicherung muss noch abgezogen werden. Und ab und zu auch noch Steuern.

Anzumerken ist auch, dass Rentner neben der gesetzlichen Rente auch andere Einkünfte haben (z.B.: neben Altersrente eine Witwenrente oder betriebliche Altersversorgung, private Rentenversicherung, Rüruprente, Riesterrente, Mieteinkünfte, Dividenden aus Aktien, Zinsen aus Geldanlagen).

Grundsicherung erhalten in Deutschland lediglich 3,6%. Dies liegt daran, dass bei der Berechnung der Grundsicherung auch andere Einkünfte berücksichtigt werden.

Insoweit ist es zwar richtig, dass viele Rentner (jeder 2.Rentner) eine Rente unter 800 Euro erhalten, jedoch

– entweder ein Ehepartner eine höhere Rente erhält

– oder noch andere Einkünfte vorhanden sind.

Bei Unternehmern bzw. Selbstständigen, bei denen die Rente unter 800 Euro liegt, ist es teilweise auch möglich, dass sie nur kurzzeitig in die gesetzliche Rentenversicherung eingezahlt und dann durch Pensionszusage, Unterstützungskasse, Direktversicherung, Pensionskasse, Pensionsfonds, Rüruprente oder anderweitig vorgesorgt haben.

Bei Single-Selbstständigen ist jedoch ein größerer Anteil vorhanden, der im Alter nicht – oder zu gering – vorgesorgt hat.

Deshalb ist es auch sinnvoll, dass Selbstständige ab 2020 (Rentenpaket II) zu einer Rentenvorsorge verpflichtet werden.

Die Grundsicherung wird dann gezahlt, wenn die gesetzliche Rente unter ca 800 Euro liegt.

Wer zusätzlich Geld in der

- Riesterrente,

- Rüruprente,

- privaten Rentenversicherung

- betrieblichen Altersversorgung

Insoweit ist es auch für Geringverdiener interessant, eine zusätzliche Altersversorgung aufzubauen.

Ebenso kann der Rentner noch bis zu 200 Euro zusätzlich als Übungsleiter ohne Anrechnungen erhalten § 3 Nr. 26 EStG).

Bestenfalls könnte ein Rentner mit Grundsicherungsspruch mtl. ca. 1.200 Euro beziehen.

Weitere Informationen zur seit 1.1.2018 geltenden Berechnung bei der Grundsicherung:

Werner Hoffmann